2024年6月から始まる定額減税! 給与担当者が押さえておくべきポイント

2024年6月から「定額減税」が開始されます。

定額減税とは、近年の物価高に賃金上昇が追いついていないことへの一時的な措置として、1人あたり所得税額3万円、個人住民税額1万円を減税する制度です。

会社は事務負担が増えますので、ここで整理しておきましょう。

目次

所得税の定額減税の減税額と対象者

所得税の減税額は以下のとおりです。

| 種別 | 減税額(年) |

| ① 本人(定額減税の対象者) | 3万円 |

| ② 同一生計配偶者 | 3万円 |

| ③ 扶養親族 | 3万円/人 |

所得税の定額減税の対象者の要件は以下となります。

① 本人(定額減税の対象者)

- 居住者(国内に住所を有する個人または現在まで引き続いて1年以上居所を有する個人。以下同じです。)

- 2024年分の合計所得金額が1,805万円以下(給与所得のみの場合は年収2,000万円以下)

② 同一生計配偶者

- 居住者

- 納税義務者(本人)と生計を一にし、かつ、2024年度の合計所得額が48万円以下

(給与所得のみの場合は年収103万円以下) - 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けておらず、白色申告者の事業専従者ではない

③ 扶養親族

- 居住者

- 納税義務者(本人)と生計を一にし、かつ、2024年度の合計所得額が48万円以下(給与所得のみの場合は年収103万円以下)

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けておらず、白色申告者の事業専従者ではない

- 配偶者以外の親族(6親等内の血族および3親等内の姻族)または都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人であること

所得税の定額減税の対象者を確認するポイント!

|

所得税の定額減税に関する2つの事務

所得税の定額減税は、「月次減税事務」と「年調減税事務」の2つの事務を行います。

月次減税事務

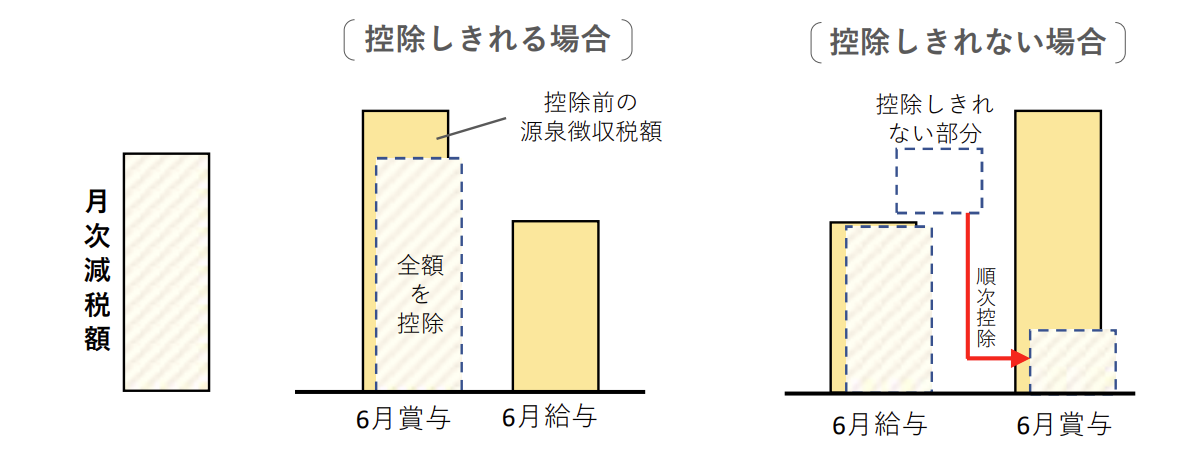

令和6年6月1日以後、最初に支払う給与等(賞与を含む)の源泉徴収税額から定額減税額を控除する方法です。

控除しきれない定額減税額は、翌月以降の給与等の源泉徴収税額から順次控除していきます。

出典:国税庁「給与等の源泉徴収事務に係る令和6年分所得税の定額減税のしかた」

年調減税事務

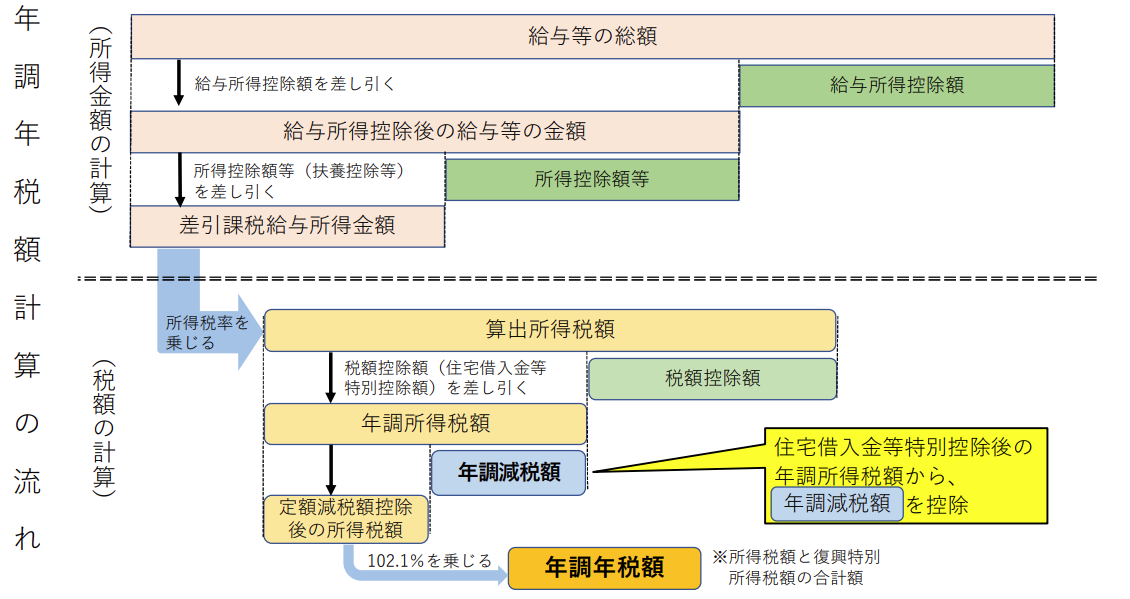

年末調整の際に、提出された扶養控除等申告書や配偶者控除等申告書から定額減税額を計算し、精算をする方法です。

2024年分の年調所得税額(住宅借入金等特別控除後の所得税額)の計算後に定額減税額を減額します。定額減税額を控除した所得税額に102.1%を乗じて復興特別所得税を含めた年調年税額を算出し、過不足額を精算します。

出典:国税庁「給与等の源泉徴収事務に係る令和6年分所得税の定額減税のしかた」

所得税の定額減税で給与担当者がすべきこと

1.定額減税を従業員に説明

定額減税は連日ニュースで取り上げられていますが、制度の概要について事前に周知しておくのがよいでしょう。

弊社ホームページや国税庁の「給与等の源泉徴収事務に係る令和6年分所得税の定額減税のしかた」をご活用ください。

2.月次減税事務の対象者を確認

月次減税事務の対象者は、2024年6月1日時点で勤務しており、「給与等の源泉徴収税額表の甲欄が適用(扶養控除等申告書を提出している)される居住者」です。以下に該当する方は対象になりません。

- 2024年6月1日以後の給与等の源泉徴収税額表の乙・丙欄が適用(扶養控除等申告書等申告書を提出していない)されていない人

- 2024年6月2日以後に入社した人(年調減税事務のみを実施)

- 2024年5月31日以前に退職した人

- 2024年5月31日以前に出国して非居住者になった人

また2024年6月1日時点で、合計所得金額が1,805万円を超えると見込まれる人も、月次減税事務の対象者になりますので注意してください。

3.定額減税額の把握

会社が把握している同一生計配偶者と扶養親族の人数に相違がないかを確認しておきましょう。

同一の扶養親族を、従業員とその配偶者等が重複して定額減税を受けることはできませんので、注意してください。

4.給与・賞与から定額減税額を控除

2024年6月1日以後に支払われる給与と賞与の源泉徴収税額から定額減税を控除していきます。

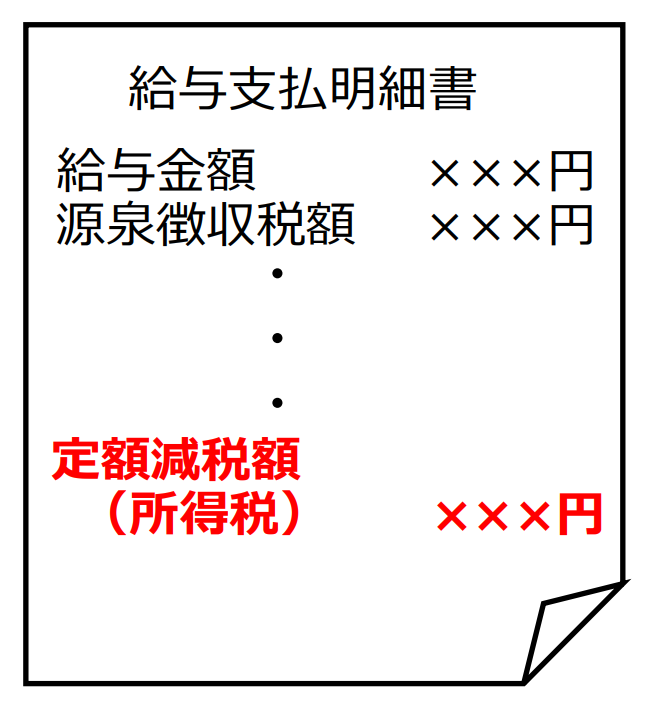

従業員へ公布する給与支払明細書には、実際に控除した金額を記載する必要があります。以下の記載例を参考にしてください。

出典:国税庁「給与等の源泉徴収事務に係る令和6年分所得税の定額減税のしかた」

給与計算ソフトによっては、定額減税に対応しているものがありますので、システム設定を確認しておいたほうがよいでしょう。

国税庁のホームページに掲載されている「各人別控除実績簿」を活用すると、定額減税額と各月の控除額を把握しやすいのでおすすめです。

5.給与所得・退職所得等の所得税徴収高計算書の提出

月次減税事務が終了しましたら、「給与所得・退職所得等の所得税徴収高計算書」に所要事項を記載し、法定納税期限までに源泉徴収税額を納付する必要があります。

「俸給・給料等」「賞与(役員賞与を除く)」「役員賞与」の税額欄には、源泉徴収税額から定額減税を控除した金額を記入してください。

定額減税により、納付すべき税額が0円の場合でも、「給与所得・退職所得等の所得税徴収高計算書」の各欄を記入し、所轄税務署に提出しなければいけません。

6.年調減税事務の実施

2024年6月2日以後に入社した方や、月次減税事務で定額減税を控除しきれなかった方は、年調減税事務で控除することになります。それでも定額減税を満額控除されなかった場合は、市区町村から給付措置が行われる予定です。

個人住民税の定額減税の減税額と対象者

個人住民税の減税額は以下のとおりです。

| 種別 | 税額(年) |

| ① 本人(定額減税の対象者) | 1万円 |

| ② 控除対象配偶者 | 1万円 |

| ③ 扶養親族 | 1万円/人 |

個人住民税の定額減税の対象者の要件は以下となります。

① 本人(定額減税の対象者)

- 居住者

- 2023年分の合計所得金額が1,805万円以下(給与所得のみの場合は年収2,000万円以下)

② 控除対象配偶者

- 居住者

- 納税義務者(本人)と生計を一にし、かつ、2023年度の合計所得額が48万円以下(給与所得のみの場合は年収103万円以下)

- 納税義務者(本人)の2023年の合計所得金額1,000万円以下

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けておらず、白色申告者の事業専従者ではない

2024年分の個人住民税の定額減税では、控除対象配偶者以外の同一生計配偶者(納税義務者の2023年の合計所得金額が1,000万円超、かつ、配偶者の合計所得金額が48万円以下)は控除対象に含まれておりません。2023年末において納税義務者からの申告がない限り、すべての対象者を把握できないためで、該当者は2025年の個人住民税から定額減税を行うこととなっています。

③ 扶養親族

- 居住者

- 納税義務者(本人)と生計を一にし、かつ、2023年度の合計所得額が48万円以下

(給与所得のみの場合は年収103万円以下) - 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けておらず、白色申告者の事業専従者ではない

- 配偶者以外の親族(6親等内の血族および3親等内の姻族)または都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人であること

個人住民税の定額減税の対象者を確認するポイント!

|

個人住民税の定額減税で給与担当者がすべきこと

個人住民税を給与から控除している場合は、各市区町村から特別徴収税額通知(特別徴収義務者用・納税義務者用)が2024年5月ごろまでに会社へ届きます。特別徴収税額通知に記載されている個人住民税税額は、定額減税を控除されているので、記載されている税額をそのまま給与から控除してください。

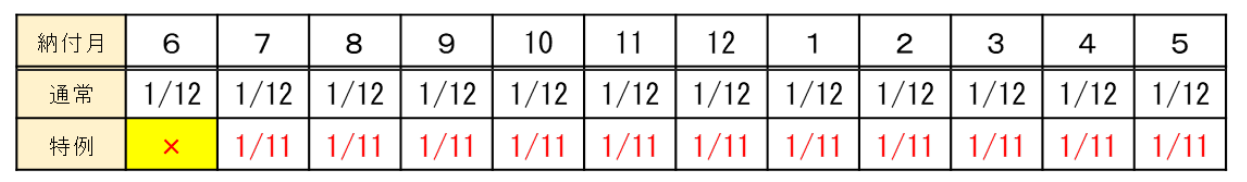

例年は6月から翌年5月までの12ヵ月を1年として、個人住民税額を給与から控除していましたが、2024年6月分は個人住民税の徴収が発生しません。

個人住民税から定額減税を控除したあとの年税額を11等分し、2024年7月から2025年5月分の間で毎月控除することになります。(100円未満の端数は2024年7月にまとめて徴収されます)

出典:総務省「個人住民税の定額減税(案)に係るQ&A集」

最後に

「専門用語が難しい」「休職といったイレギュラなケースはどうしたらいいのだろう」という方は、国税庁の「令和6年分所得税の定額減税Q&A」が参考になります。

給与計算で不安が残る方は、ロープラス社会保険労務士法人へお気軽にお問い合わせくださいませ。

|

ロープラス社会保険労務士法人の公式LINE ・労務業務の月間スケジュール といった情報を発信していますので、ぜひこちらからご登録くださいませ! |